PR

税理士の大河内薫(@k_art_u)です。

筆者は㈱ArtBizとArtBiz税理士事務所の代表をしています。メイン事業は税理士業務です。

弊社のクライアントは個人法人問わず、アフィリエイト/WEBマーケティングのITビジネス系、もしくは、芸術/芸能/クリエイター系の方々がほとんどです。

これもひとえに代表である筆者が、2011年からアフィリエイトをしていたり、芸術学部出身だったりするからです。特化型アフィリならぬ特化型税理士という感じですね。

本日はアフィリエイターに焦点をあてて税金の全体像を話していきます。

- アフィリエイターのための税金の基礎知識

- 確定申告のいろは

- ちょっと攻めた経費の考え方

- 副業がバレないようにする方法

- アフィリエイター特有の税金Q&A

などなど、これらの基礎的な部分を解説していますので、どうぞお楽しみください。

税金は公共サービスを提供する国の資金源

- 税金はなぜ必要なのでしょうか?

- なぜ納めなくてはいけないのでしょうか?

- 税金がなくなったら日本はどうなるのでしょうか?

これらに即答できるあなたは、お見事です。

日本を一企業と考えるならば「税金=売上」。

僕らが税金を納めなければ、日本の売上はなくなってしまい倒産の一途を辿ります。倒産とまではいかなくても、企業として売上が減ればサービスクオリティが落ちるし、サービスの縮小があるでしょう。

日本が僕らに提供してくれるサービスは、公共サービスです。日本に税金の収入(=税収)がなくなったら、これらのサービスは有料になります。

税金は、日本政府の売上であり、日本政府が公共サービスを提供する資金源です。税金がなくなれば、日々の生活で当たり前にあるものが当たり前でなくなります。

納税義務は憲法で定められている

所得税、住民税などの税金の支払いは国民の義務として日本国憲法第30条で定められています。そのため、脱税や税金の滞納などの納税義務違反には税法上、重いペナルティが課せられることになります。

アフィリエイターと税金

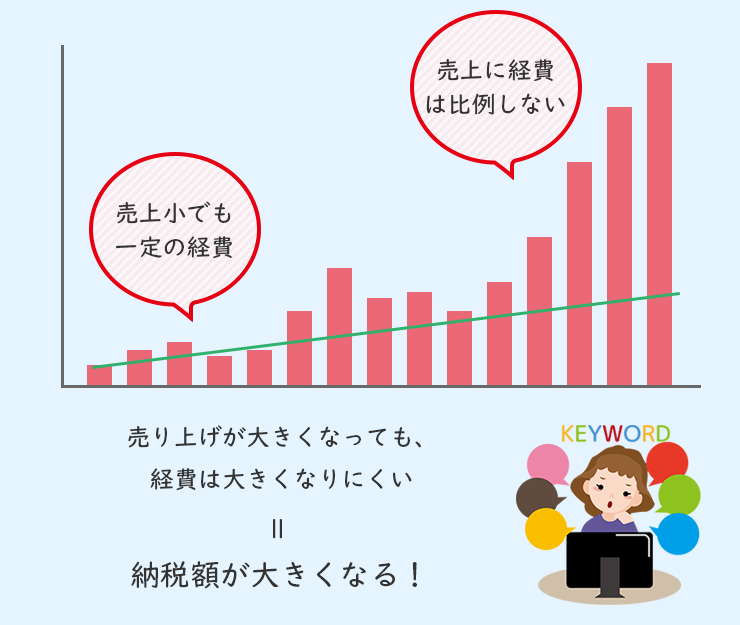

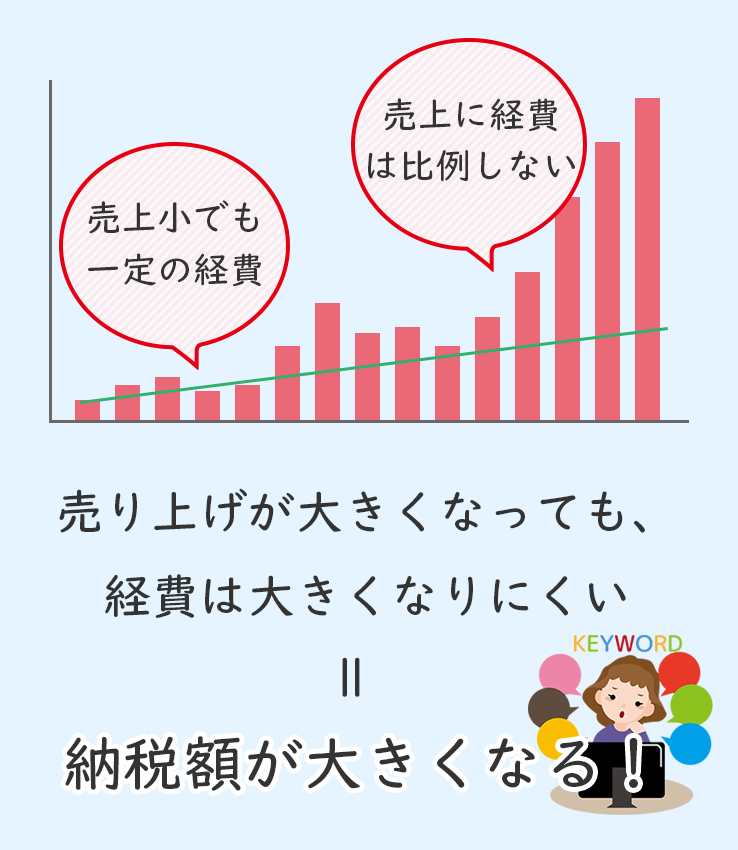

アフィリエイターは、一度売上が上がり始めると指数関数的に売上を伸ばす方が多いです。一方で、アフィリエイトは在庫リスクがなく固定費も安いビジネスモデルです。「売上の上がり幅は高く、経費が少ない → 納める税金は高額になりがち」売れっ子アフィリエイターは節税とは切っても切れない関係なのです。

そして、節税するにはまず敵を知れ。アフィリエイターの稼ぎに課税される税金には、どのようなものがあるのでしょうか。

所得税は国から課税される税金

個人の所得に対して、国から課税される税金です。

サラリーマンの場合は、給与に対する所得税を毎月の給与から天引きされることにより納付します。つまり、会社が一括して従業員の所得税を納付しています。

専業アフィリエイターのような個人事業主は、確定申告書を作成する過程で年間の所得税を計算します。税務署に申告書を提出すると共に、自ら納税を行います。

個人住民税は地方自治体から課税される税金

個人の所得に対して、地方自治体から課税される税金です。

所得税とは違って、会社や個人が計算する必要はありません。個人の年間の収入状況をもとにして、地方自治体が計算をします。

サラリーマンの場合は、会社が年末調整で従業員の年間収入状況を地方自治体に報告します。その後、計算結果が会社に通知されるので、会社が各従業員の住民税を給与から天引きして一括して納付します。

専業アフィリエイターのような個人事業主の場合は、税務署に提出した確定申告の内容が地方自治体にも伝わります。その後、計算結果が個人に通知されるので、自ら納税を行います。

個人事業税は都道府県から課税される税金

個人の所得に対して、都道府県から課税される税金です。

住民税と同様で、会社や個人が計算する必要はありません。個人の年間の収入状況をもとにして都道府県が計算をするので、通知された事業税を自分で納付します。

サラリーマンの給与には課税されない税金です。副業/専業アフィリエイターには、一定の要件のもとで課税されます。(後述します)

消費税

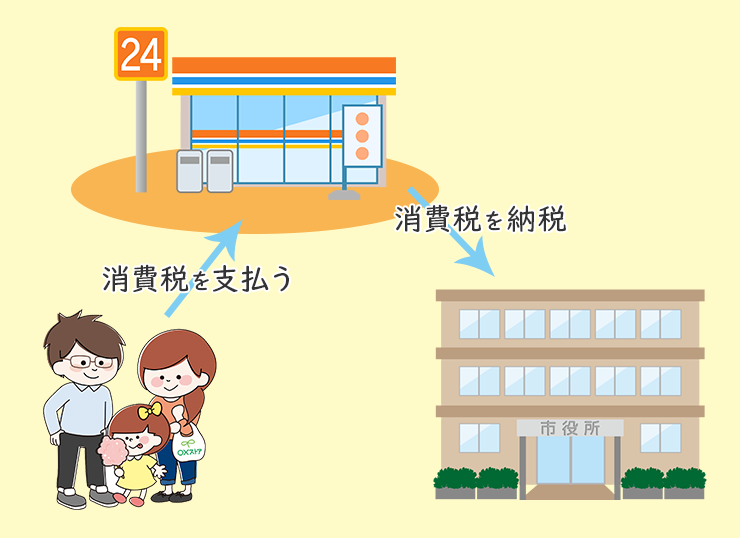

消費税の仕組みは難しいです。消費税を負担するのは消費者ですが、納付は消費税を受け取った会社等が行います。

消費税は「消費者 → 会社等 → 国・地方自治体」という経路で納められます。

例えば、コンビニでおにぎりを216円で買った場合、消費者は16円の消費税を支払っています。この16円は国及び地方自治体に納められなくてはいけません。

コンビニは消費者から200円の売上と16円の消費税を受け取っています。しかし、おにぎりを作るときは54円(消費税4円)で農家からお米を仕入れていました。この場合、コンビニは受け取った消費税16円と支払った消費税4円の差額12円を国及び地方自治体に納めます。

農家は4円の消費税を受け取っていますので、それを国及び地方自治体に納めます。

消費者が負担した16円の消費税は「コンビニが12円+農家が4円」を納めることにより、正しく納税されたことになります。

消費税は「事業者が、受け取った消費税と支払った消費税の差額を納める」ことにより、国及び地方自治体のもとに納付される税金です。実際は事業者や会社は多額の支払いと受け取りをするので、例のように単純ではないのですが、これが消費税の仕組みです。

アフィリエイターの場合は、例でいうコンビニの役割を担う可能性がりますが、開業したらすぐに納税しなければいけないという訳ではありません。

一定要件までは消費税の受け取りと支払いを考慮しなくて構いませんが、売上が大きくなってくると消費税を計算して納める事業者になります。

消費税についての説明は長くなるので、詳細は後述します。

所得税、住民税、事業税、消費税まとめ

- 所得税は、確定申告時に自ら計算し、自ら納税(3月15日締切!)

- 住民税は、地方自治体が計算し、通知された金額を自ら納付

- 事業税は、都道府県が計算し、通知された金額を自ら納付

- 消費税は、売上1000万円以上の事業者が納税(消費者は買い物時に支払い)。

個人の税金が決まる"年末調整"と"確定申告"

①年末調整

サラリーマンなら誰もが聞き覚えのある「年末調整」

「お給料に上乗せしてお金が返ってくるやつだ!」

「扶養控除等申告書だっけ?あれを提出するやつでしょ?」

「源泉徴収票もらえるやつね!」

国民の意識はこんな感じです。どれも事実としては間違っていませんが、年末調整の説明としては大間違いです。年末調整でどんなことが行われているか、正確に把握している人はほとんどいません。

企業が年末調整を行うことによって、直接的かつ間接的に次の2つのものを決定します。

- 支給した給与に関する、従業員の年間所得税額

- 支給した給与に関する、従業員の年間住民税額

所得税は従業員を雇っている会社が計算します。対して、住民税は役所が計算します。

会社が従業員一人一人の所得税を計算して、その年に給与天引きし過ぎた所得税の還付分を計算して、そのまた逆もしかり。そして従業員全員分の役所1つ1つに、その報告をして…と考えると年末調整はかなり労力がかかります。(筆者は年末調整の真実を知った当時、自分を雇ってくれていた会社に少しだけ優しくなれましたw)

つまり、収入が会社からの給与のみの場合は、会社の頑張りによって税金の処理は年末調整で終了です。確定申告をしなくてもOKです。

逆に、サラリーマンだけれど給与以外の収入がある場合は、確定申告義務があるケースがほとんどです。

②確定申告

サラリーマン給与以外の収入がある方が税金を確定する儀式、それが「確定申告」。

年末調整で年間の所得税や住民税が決定しますが、それはあくまでも給与に関してのみです。給与以外の収入がある場合は、それらを加味して、確定申告で再度税金計算を行います。

また、収入の全てがアフィリエイト報酬で構成されている専業アフィリエイターも、当然ながら確定申告が必要です。

確定申告の「確定」とは、文字通り個人の所得税や住民税を確定させることですね。

確定申告の流れを徹底解説!

まずは確定申告の全体の流れをおさえましょう。その後、詳細を説明していきます。

木を見て森を見ずだとなかなか頭に入りません。まずはざっくりと全体の流れを説明します。

確定申告の手順

- 日々、領収書を集める

- 日々、領収書を整理する

- 売上を月別に集計する

- 経費を科目ごとに集計する

- 決算書・確定申告書を作成する

- 申告後、資料を保存する

確定申告は、年間の税金を確定させる作業です。そのためには売上や経費を集計する必要があり、それ以前に売上や経費の証拠となるものをまとめる必要があります。ですから、上記のような流れになります。

はじめに、ハードルを下げるために、誤解を恐れず言っておくと「支出と収入の証拠を揃えて、月別科目別に集計してソフトに入力すれば」確定申告はほぼ完了です。

あなたの周りに、年が明けると確定申告で悩んでいる方や、「確定申告は大変だよ!」と言う方がいるかもしれません。けれどそんなことはありません。大変そうにしている方は全体の流れとやることがわかっていないからです。

流れを掴んで日々少しずつ準備をしていけば、それほど大変なことではありません。

領収書を集める&整理する

経費の証拠となるのは領収書です。日頃から集める癖をつけましょう。

集めた領収書を財布に入れっぱなしではいけません。ぐちゃぐちゃになって印字も薄れてしまいますし、そもそも整理ができません。整理ができないから集計もできません。

必要なのは、集計することを見越した整理です。経費は内容ごとに集計するので、整理の段階でまとめていきます。

また、確定申告が終わったら領収書は保存するので、内容ごとに整理をしておけば保存にも役立ちます。

領収書の整理方法は色々ありますが、以下を参考にしてください。

- 旅費・・・電車、タクシー、ガソリン代、駐車場代

- 交際費・・・飲食費、懇親会、贈答品

- 消耗品費・・・パソコン、周辺機器、その他10万円未満の備品

- 新聞図書費・・・書籍代

- 通信費・・・サーバー、ドメイン、ウェブサービス、切手等郵送代

- 研修費・・・セミナー、教材・商材

売上と経費の集計

経費は、整理した領収書をもとにして内容ごとに集計します。振込やクレジット決済をしたものは、通帳や明細をもとに内容ごとに集計します。エクセルや会計ソフトを使う方が、効率が良いです。

売上に関しては、各ASPのアフィリエイト報酬の明細を準備しておきましょう。それらを月ごとに集計するのがポイントです。

決算書作成の土台

後述しますが、白色申告をするメリットはないので青色申告を目指します。青色申告をする場合は「青色申告決算書」の作成・提出が必須です。

青色申告決算書は、

- 年間売上を月ごとに記載して

- 年間経費を科目ごとに年合計で記載

しますから、各証拠書類の整理及び集計の段階で、青色申告決算書を意識して準備をしていきます。

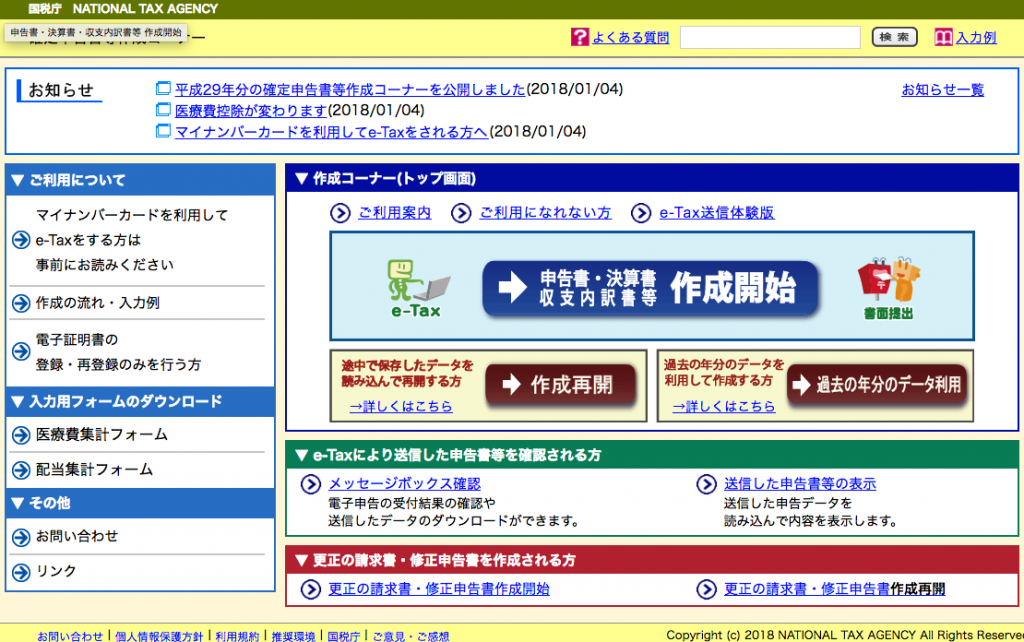

確定申告書の作成

国税庁「確定申告書等作成コーナー」(外部サイト)

国税庁のHPに、確定申告書の作成ソフトがあります。これはよくできたソフトなのでこちらを活用していきます。

確定申告書がどういう構造で、どのような仕組みで税金計算されているかを理解するのは難しいです。けれど、このソフトの指示通りに入力を進めていけば、青色申告決算書と確定申告書が完成します。

税金計算の仕組みは、単純な例を交えて後述します。

確定申告書の提出(3月15日まで)・証拠書類の保存

青色申告決算書及び確定申告書を、ご自身の管轄の税務署に提出します。申告書類の提出期限は、翌年の3月15日です。提出先は国税庁のHPで調べることができます。

参考:https://www.nta.go.jp/soshiki/kokuzeikyoku/chizu/chizu.htm

整理した領収書、通帳、売上の明細などは提出する必要はありません。後日(というか数年後)税務署からの調査を受けることがあれば、その時に必要になります。提出を求められた時に対応できるように、しっかりと自宅に保存しておきます。

法律で定められた保存期間は7年間です。

本当は5年で良いものもありますが、5年で良いものと7年で良いものを仕分けたりする手間や保存のミスを考慮すると、全て7年と覚えておいた方が間違いありません。

確定申告をスムーズに済ませるコツ

確定申告のポイントは、日頃から領収書を集めて整理しておくこと。2月後半になってから領収書の整理を始めたのでは大変です。領収書は受け取ったらすぐに、内容ごとに整理して保存するようにしましょう。

確定申告が必要になる収入まとめ

サラリーマン給与+副業(アフィリエイト)は利益20万円

サラリーマン給与に副業収入を上乗せして確定申告をする場合は、利益が年間20万円あるかどうかが分岐点です。

- 利益が年間20万円を超える場合 → 所得税の確定申告の義務があります

- 利益が年間20万円以下の場合 → 所得税の確定申告の義務はありません

副業アフィリエイターならば、年間のアフィリエイト確定額から年間にかかった経費を差し引いた金額が20万円を超えなければ確定申告をする必要はありません。

ただし、注意点が2つあります。

住宅ローン控除1年目や医療費控除は利益に関係なく確定申告が必要

副業収入に関係なく別の理由で確定申告をする場合は、副業利益が20万円以下でもその旨を確定申告書に載せなくてはいけません。

税務署の趣旨としては、

「副業収入20万円までは確定申告しなくていいよ。少額なものでお互いに時間を取られるのも消耗するしね!ただし、そもそも別の理由で確定申告する場合は利益が1円でも載せておいてね。ついでの作業だから消耗しないでしょ?」

こんな感じです。

例えば、住宅ローン控除の1年目の方や医療費控除を受けようとする方は確定申告をします。副業と関係なく確定申告をする場合は、利益が少額でも申告書に載せなくてはいけません。

副業のアフィリエイト利益が20万円以下で確定申告をしなくて良い場合は、

- その他にサラリーマン給与しか収入がない

- 年末調整で税金が完結していて、確定申告をしない

このケースです。

副業利益20万円以下でも住民税の確定申告は必要

これは多くの方が誤解しているので注意が必要です。副業利益が20万円以下でも、住民税の確定申告は必要です。

住民税の確定申告は、通常は必要になることがありません。所得税の確定申告(=一般的な確定申告)をすれば、市役所や区役所が住民税を勝手に計算してくれます。

- 所得税をつかさどるのは、税務署です。(国)

- 住民税をつかさどるのは、市役所や区役所です。(市区町村)

所得税の確定申告をすると、市役所や区役所に勝手に情報が回って住民税の計算がされます。通常は住民税の確定申告を意識しません。

ですが「利益20万円までは確定申告が不要」という話をするときは、住民税の確定申告が話題に上がります。

副業利益が20万未満のときに、簡便的に確定申告をしなくて許されるのは所得税だけです。その場合は、所得税の確定申告をしないので役所に情報が回りません。すると役所は、給与以外の利益があることをキャッチアップできません。

ですから、住民税の確定申告が必要になります。

はっきり言って、一般的ではないですし馴染みが薄いです。管轄の役所に行って、事情を説明して指示を仰ぐことをオススメします。

副業利益20万円以下の場合は、所得税だけが免除される!

- 収入が2種類=サラリーマン給与とアフィリエイターの副業利益

- 副業利益が20万円以下

- 年末調整で税金が完結している

まとめると、このケースは所得税の確定申告をしなくて問題ありません。つまり、副業利益に対する所得税が免除されます。

ただし、副業利益に対する住民税は免除されないので、別途「住民税の確定申告」をする必要がある!ということになります。

専業アフィリエイターは利益1円でも確定申告が必要

専業アフィリエイターの場合は、利益が1円でも発生したら確定申告をする必要があります。

たとえ、利益がマイナスでも青色申告で確定申告をすることで、そのマイナスを翌年に繰り越すことができるので、確定申告をすることをオススメします。

確定申告が必要なタイミングまとめ

- サラリーマン給与+副業(アフィリエイト)は副業利益20万円が分岐点

- 住宅ローン控除1年目や医療費控除は利益に関係なく確定申告が必要

- 副業利益20万円以下でも住民税の確定申告は必要

- 副業利益20万円以下の場合は、所得税だけが免除

- 専業アフィリエイターは利益1円でも確定申告が必要

副業と専業で支払うべき税金の計算方法の実例

日本の税金計算はとても複雑です。納税者の具体的な状況を個別に聞かなければ、正確な税金計算はできません。

だからと言って「答えられないです…」では芸がないので、ここではいくつか前提を置いてざっくりと税金を計算してみましょう。

副業アフィリエイターが払う税金は約43.8万円

- 給与年収500万円

- 扶養家族なし、生命保険契約なし

- 社会保険料の支払いが年間80万円

- 副業での年間アフィリエイト報酬が100万円

- 年間経費が60万円

- 年間利益が40万円

この場合の個人にかかる税金を考えてみましょう。

所得金額を算出

給与収入に対しては、みなし経費のようなものが認められます。これを「給与所得控除」と呼びます。

計算方法は下記の通りです。

| 給与等の収入金額 (給与所得の源泉徴収票の支払い金額) |

給与所得控除額 |

|---|---|

| 180万円以下 | 収入金額×40% 650,000円に満たない場合には650,000円 |

| 180万円超〜360万円以下 | 収入金額×30%+18万円 |

| 360万円超〜660万円以下 | 収入金額×20%+54万円 |

| 660万円超〜1,000万円以下 | 収入金額×10%+120万円 |

| 1,000万円超 | 220万円(上限) |

国税庁「No.1410 給与所得控除」より引用

給与年収500万円に対する給与所得控除は154万円です。控除後の金額は346万円です。国税庁のHPでは、給与所得控除を差し引いた後の金額を、瞬時に計算してくれます。

この給与の所得金額346万円が、事業で言うところの利益です。この346万円に副業利益の40万円を合計して、386万円。

この386万円を「所得金額」と呼びます。

所得金額から控除項目を差し引く

所得金額から控除項目を差し引いて、税率を乗じれば所得税が計算できます。

今回差し引ける控除項目は、

- 社会保険料控除:80万円

- 基礎控除:38万円

です。基礎控除は誰しもに与えられた控除項目です。

386万 - 80万 - 38万 = 268万円

ということで、税率を乗じる前の金額=課税所得金額は268万円となりました。

所得税は課税所得金額に税率を乗じたもの

所得税の税率は、収入が増えると段階的に税率が高くなっていきます。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超え〜330万円以下 | 10% | 97,500円 |

| 330万円超え〜695万円以下 | 20% | 427,500円 |

| 695万円超え〜900万円以下 | 23% | 636,000円 |

| 900万円超え〜1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超え〜4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超え | 45% | 4,796,000円 |

国税庁「No.2260 所得税の税率」より引用

今回は課税所得金額が268万円で「195万円超え~330万円以下」の範囲に入るため、税率は10%となります。

これは195万円を超えたら全てに対して税率が上がるわけではなく、195万円を超えた分だけ税率10%で計算してねというものです。

このように段階的に税率が高くなっていく制度を「累進課税制度」と呼びます。

収入が多い人は、税率レンジごとに何度も計算しないといけないため、上記のような速算表が用意されています。

よって、268万円の場合は

2,680,000円 × 10% - 97,500円 = 170,500円

という具合に所得税を計算します。

住民税は一律10%!

住民税は一律10%です。ざっくり計算するなら先ほどの課税所得金額に10%を乗じて計算すれば問題ないです。(住民税の課税所得金額は所得税のそれより少しだけ高くなる構造になっていますので、ざっくり計算だと実質より少し高い税額になります。)

すると今回の例では、268万円の10%=268,000円の住民税がかかります。

- 所得税:170,500円

- 住民税:268,000円

所得税と住民税の合計で、438,500円の税金がかかるということになります。

副業で増えた税金は8万円

- 副業の利益が40万円

- 所得税の税率レンジは10%

- 住民税の税率は一律10%

今回の例では40万円を副業で稼いだことにより、「40万円 × (10%+10%) = 8万円」の税金が増えたことになります。

専業アフィリエイターが支払う税金は約52.1万円

- アフィリエイト報酬が年間1,000万円

- 経費は年間600万円

- 扶養家族なし、生命保険契約なし

- 社会保険料の支払いが年間80万円

- 青色申告は考慮しない

このケースでは、個人の税金がいくらかかるでしょうか。

まずは所得金額

所得金額は「売上-経費」で、400万円です。

控除項目を差し引いて、税率を乗じます。

副業のケースと同様に「400万円 - 社会保険 - 基礎控除」で、計算します。

課税所得金額は282万円です。

課税所得金額282万円は先ほどの所得税速算表だと税率10%になります。

2,820,000円 × 10% − 97,500円 = 184,500円

よって、所得税は184,500円です。

住民税

副業のケースと同様にざっくりと計算すると、課税所得金額282万円の10%で282,000円です。

事業税

今回のケースでは事業税がかかるレンジに入るため、

(400万 − 290万) × 5% = 55,000円

の事業税がかかります。

事業税は、所得金額が290万円以下の場合は免税とされています。事業ごとに税率が定められていますが、アフィリエイターは税率5%です。

合計

- 所得税 184,500円

- 住民税 282,000円

- 事業税 55,000円

で、合計521,500円の税金がかかります。

税金は3月15日までに税務署に納付

所得税は3月15日までに税務署に納付

確定申告で計算した所得税は、確定申告期限と同じ3月15日までに税務署に納付をします。

納税手続きは税務署でする必要はなく、税務署指定の納付書に金額を記載して銀行窓口でも可能です。

また所得税については振替納税という制度があり、事前に銀行口座を登録しておくと所得税を口座引落で納付することができます。これにはメリットがあって、納期限が1ヶ月ほど遅くなります。例年だと4月20日前後が納期限になります。

個人住民税は一括か年4回に分けて納付

確定申告をすると、役所に申告内容が伝わります。そこから役所が住民税を計算して、納税者に住民税の納付書を発送します。

納付書はだいたい6月の初旬までに確定申告書に記載をした住所に届きます。納付書は一括納付と4回納付のものが同封されていて、どちらを選んでも構いません。一括納付の場合は6月末、4回納付の場合は6月末、8月末、10月末、翌1月末が納期限です。<納税手続きは銀行窓口のほか、コンビニでも可能です。 サラリーマンの給与に対する住民税の納付書は、役所から会社に伝わります。そして、会社が給与から天引きをして納めてくれます。 副業アフィリエイターは、給与に対する住民税の納付書は会社に届くように、副業分は自分に納付書が届くように注意をしなくてはいけません。ここは副業がバレるかバレないかの最重要ポイントです。

この部分に関しては副業が会社にバレるのが怖いという方のために、詳細を後述します。

個人事業税は年2回に分けて納付

事業税は都道府県が計算をします。納付書は、確定申告書に記載した住所に8月初旬頃までに届けられます。

事業税は年2回納付で、8月末と11月末が納期限です。納税手続きは銀行窓口のほか、コンビニでも可能です。

確定申告期限に間に合わないと、どうなる?

確定申告の期限に間に合わないと延滞税、無申告加算税という税金のペナルティが課せられます。もし確定申告に間に合わなかったとしてもなるべく早く確定申告を済ませることが重要です(期限後申告)。

ただし、期限後申告になると青色申告控除(65万円)は受けることができなくなります。

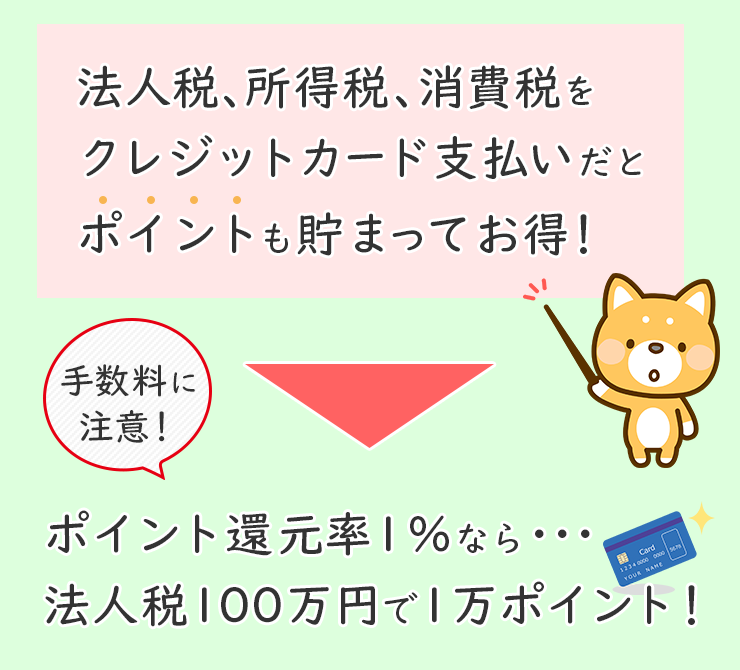

納税はクレジットカードを使うとポイントも貯まってお得!

以前からクレジットカード納税ができる都道府県や市区町村がありましたが、2017年1月4日から国への納税がクレジットカードでできることになり話題となりました。

国への納税とは、主に法人税、所得税、消費税です。特に法人税は多額になることがあり、それがクレジットカードで納付できるとなるとポイントがついて…ラッキー!と考える人も多いです。(筆者もそうです。)

ここでは筆者が考えるクレジットカード納税についてまとめます。いかにクレジットカードのポイントを獲得して得をするかというお話です(笑)。

国税

アフィリエイターの場合は、所得税と消費税が対象です。両方とも多額になりがちな税目ですね。

「クレジットカードで税金を納付してポイントがつく!」

これで話が終わるならクレジットカード納税一択なのですが、そうはいきません。ポイントになるのは手数料です。

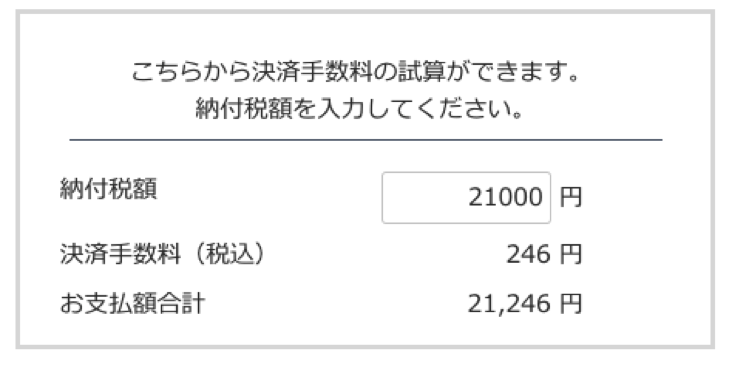

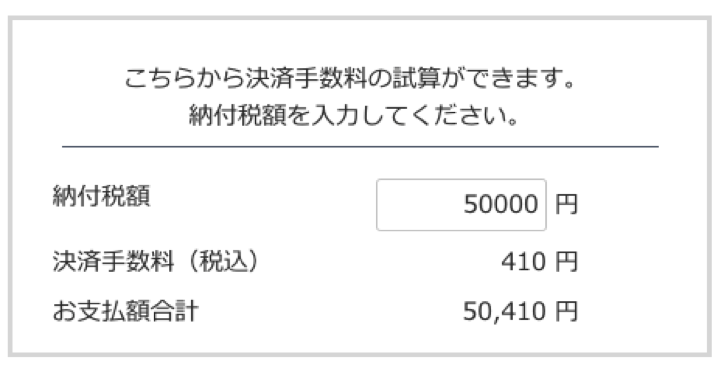

<クレジットカード納税の手数料>

| 納付税額 | 決済手数料(税込) |

|---|---|

| 1円〜10,000円 | 82円 |

| 10,001円〜20,000円 | 164円 |

| 20,001円〜30,000円 | 246円 |

| 30,001円〜40,000円 | 328円 |

| 40,001円〜50,000円 | 410円 |

以降、10,000円を超えるごとに決済手数料82円が加算されます。

この手数料を払ってもなお、ポイント分の旨味があるならクレジットカード納税を推奨します。

クレジットカードの種類によっては、納税決済にはポイントを付与しなかったり、ポイントを半分にしたりするところもあるので注意が必要です。

具体例をあげます。

クレジットカード決済で1%のポイントがつくとして、2種類の納税を比較します。

- 前者は:21,000 × 1% = 210ポイント

- 後者は:50,000 × 1% = 500ポイント

が付与されます。

「1ポイント = 1円」の価値だとすると、前者は損で、後者は得です。

1ポイント=1円の価値だと50,000円以上の納税は絶対に得になるので、お使いのクレジットカード会社に納税の際のポイント付与率をご確認ください。

クレジットカード納税の手数料の確認及び納税手続きについては、下記のサイトをご覧ください。

参考サイト:https://kokuzei.noufu.jp/

余談ですが、筆者がこよなく愛するANAマイルの場合は、使い方によって1ポイント=5円以上の価値を発揮します。ですから、税金は迷わずクレジットカードで(笑)。

都道府県や市区町村管轄の税金でお得な納税方法

こちらも国税と考え方は同じです。付与されるポイントと支払う手数料でどっちが得をするかです。

自治体によって手数料が違いますので、お住いの自治体にご確認ください。

また、クレジットカード納税に対応していない自治体でも、コンビニ払いが可能ならばクレジットカード納税に近いものを再現できます。例えば、nananoにクレジットカードチャージをして、セブンイレブンでnanaco納税するというやり方です。

筆者はANAマイル狂なので、この手のことはいつも考えています。

開業届のメリットとデメリットは?

個人事業主として事業を始めるときは、開業届を提出するのが一般的です。

副業アフィリエイターがアフィリエイトを始めた場合は、開業届を提出した方がいいのでしょうか。

結論から言えば、アフィリエイトで利益を上げていこうとする方は開業届を提出すべきです。

デメリットについては、後ろ向きな考え方からくるものですから気にしなくて大丈夫です。そもそも稼いだらその分の税金を納めるのは当然なので、事業をしている事実を税務署に知られて悪いことはありません。

メリットについては精神論も侮れませんが、最大のメリットは損益通算と青色申告です。

開業届提出のメリット

- 事業所得として認められる確率が上がる

- 青色申告ができるようになる

- 税務署に事業主と宣言することで、アフィリエイトに対するモチベーションが上がる

開業届提出のデメリット

- 開業を税務署に宣言するため、確定申告の案内が必ずくる=うやむやにできない

- アフィリエイトを辞めた場合、廃業届を提出しなければいけない

損益通算

確定申告において、アフィリエイト報酬は「事業所得」もしくは「雑所得」に分類されます。

継続的に事業として売上を上げていくものについては「事業所得」という判断です。所得税法施行例 63 条によれば「対価を得て継続的に行う事業」と記載がありますが、明確な線引きがありません。

そこで、開業届を提出して事業をしていくことを宣言していれば、たとえ副業のアフィリエイトでも「事業所得」という判断の可能性が高くなります。

事業所得は雑所得に比べてメリットが大きいです。

経費の範囲が広がって、書籍代などの自己投資や交際費といった間接経費が認められやすくなります。利益がマイナスの時は給与などの収入と損益通算することができます。

青色申告

青色申告は事業所得が前提です。

青色申告のメリットは後述しますが、直接税額を減らす効果や節税の選択肢が広がります。開業から2月以内に青色申告の申請書を税務署に提出することで、初年度から青色申告を選択することができます。

開業届と青色申告の申請は、アフィリエイトで初めて収益が上がったら提出すると覚えておきましょう。

青色申告はアフィリエイターの節税対策の第一歩

スタート当初は売り上げをあげるのに必死で、税金のことを考える余裕はありません。しかし、売り上げが上がり出すとアフィリエイターは節税対策を避けては通れなくなります。他のビジネスに比べて経費が格段に少なくて済む分、納税額が大きくなりやすいためです。

節税方法はたくさんありますが、最も手っ取り早い節税の一つが青色申告と言えます。白色申告と青色申告の違いやメリットについては後述します。

白色申告か青色申告か

事業所得での確定申告には、青色申告と白色申告があります。

結論は、青色申告一択です。

申告の種類

事業所得の申告には下記の種類があります。

- 白色申告

- 青色申告(10万円控除)

- 青色申告(65万円控除)

数年前の税制改正で、白色申告と青色申告(10万円控除)の処理はほぼ同じになりました。処理とは主に帳簿の整理です。

確定申告での処理が同じにも関わらず青色申告(10万円控除)の方がメリットがあるので、白色申告という選択肢はありません。

青色申告とは?

青色申告にはメリットがたくさんあります。

- 利益からさらに10万円もしくは65万円を控除

- 損失が出たら繰り越せる

- 10万円~30万円の資産を購入して、単年で経費にできる

- 家族に給与が出せる

青色申告特別控除

青色申告の種類に応じて、利益からさらに10万円もしくは65万円を控除できます。

例えば、所得税率が10%の方は住民税と合わせると税率が20%になるので、青色申告を採用すれば2万円もしくは13万円の節税効果が期待できます。

損失の繰越

事業所得がマイナスになってその他の所得と損益通算してもなおマイナスの場合は、その損失を翌年に繰り越して、翌年の利益から差し引くことができます。

減価償却の特例

10万円~30万円の資産を購入した場合、原則は法律に応じた数年で段階的に経費にします。しかし、青色申告の場合は、単年で経費にすることが認められています。

専従者給与

個人事業主は、原則は家族に給与を支給することができませんが、青色申告事業者の場合は税務署に届出をすることにより、家族への給与が認められます。

2つの青色申告

難易度が高い青色申告を採用することは、節税でのメリットが大きいです。

所得税5%・住民税10%という最低税率だとしても、難易度が低い青色申告との節税額の差は(65万ー10万)×15%=82,500円です。確定申告の時間コストを割いてまで、この節税額をとりにいくかがポイントです。65万円控除をとるということは、確定申告の難易度は格段に上がります。ご自身に合った申告をしましょう。

青色申告10万円控除

- 簡易帳簿の保存が必要

- 会計ソフトを導入せずに確定申告書の作成が可能

簡易帳簿とは、エクセルで日々の売上や経費を科目別に集計したものと思えば大丈夫です。

青色申告65万円控除

- 簿記の知識必須

- 正規の簿記の原則で記帳をした、仕訳帳と総勘定元帳の保存が必要

- 貸借対照表の提出が必要

- 簿記の知識があっても会計ソフトがないと難しい

節税効果の大きさから考えても、簿記の勉強をし、会計ソフトを使って帳簿を作成するのが望ましいです。最近の会計ソフトはかなり優れているため、初心者が会計ソフトを触りながらチャレンジするのもアリです。

しかし、慣れるまでに時間はかかりますので、時間コストと節税金額のバランスを考えましょう。

初心者が青色申告65万円控除を受けるには・・・

節税効果の大きい青色申告65万円控除を受けるには複式簿記での記帳が必要になります。簿記の知識がほとんどない初心者が複式簿記を行うには「やよいの青色申告」や「freee」などの会計ソフトを使うことをオススメします(オススメの会計ソフトはこちら)。

アフィリエイト報酬の計上は発生月?確定月?入金月?

「アフィリエイトの売上はどのように計上すべきか?」

これはアフィエイターが確定申告で必ず直面する問題です。アフィリエイトは「報酬が発生して、報酬が確定して、それなりに時間が経過したあとに入金される」という独自の売上発生経路を辿るので、どのタイミングで自分の売上として認識するのかを悩む人が多いです。

結論は確定月です。アフィリエイト報酬がもらえることが確定したら、売上に反映します。

例えば、12月に確定したアフィリエイト報酬は12月末日時点では未入金ですが、年内の売上に計上します。

この考え方は経費についても同様です。原則的には、支払うことが確定=債務が確定したら未払でも経費に計上します。

扶養について

筆者は税理士ですから、日常会話でも突然質問されることは多々あります。

特に身近な「扶養から外れる問題」については、断片的な知識で誤解をしている人が多いので細かく見ていきましょう。

扶養は2種類

「扶養から外れる」という話をする時、大抵の人は2種類をごっちゃにして話しています。

- 税金

- 社会保険

扶養にはこの2種類があることを知る。それがスタートです。

税金の扶養

所得税で家族の扶養に入る要件は、所得金額が38万円以下であることです。

所得税の扶養のメリットは、養ってくれている家族の所得税を節税する効果があります。あなたが家族の扶養に入ったとしても、特にメリットはありません。

いわゆる103万円の壁

いわゆる103万円の壁というのは、所得税の扶養のお話です。所得金額を38万円以下にするためには、給与の額が103万円以下である必要があるのです。ですから「103万」という数字は、扶養の話をするときによく聞きますね。

これは給与103万円=所得金額38万円なので、専業アリフィリエイターには関係ありません。専業アフィリエイターのあなたが誰かの扶養に入るためには、所得金額、すなわち「売上 – 経費」が38万円以下である必要があります。極論では、売上がいくら多くても構いません。

給与103万円 – 給与所得控除65万円 = 所得金額38万円

社会保険の扶養

社会保険の扶養に入る要件は、自治体によって差があります。基本的には年間収入が130万円未満であることが要件です。

社会保険の扶養に入るメリットは、被扶養者の社会保険がタダになることです。養ってくれる家族が普通に社会保険を払っていれば、自動的にあなたも健康保険と年金の恩恵にあやかれます。

収入が130万円未満とは?

給与で考えれば、非常にわかりやすいです。額面の給与金額が年間130万円を下回るかどうかです。

問題となるのは事業所得の場合。

- 売上で130万円未満になるのか

- 利益で130万円未満なのか

- 所得金額で130万円未満となるのか

これらは自治体によって違います。お住いの自治体に確認することをオススメします。

社会保険を自分で負担していくことは年間数十万円の支出になるので、社会保険の扶養に入れるかどうかは、あなたのお財布事情にインパクトがあります。

しっかりと自治体に確認をして、扶養に入れる場合は確実にメリットをとりましょう!

扶養要件とメリット

- 扶養には「税金」と「社会保険」の2種類がある

- 所得税の扶養要件は、所得金額38万円まで(給与額103万円以下)

- 所得税の扶養メリットは、扶養する側の所得税の節税効果

- 社会保険の扶養要件は、年間収入130万円未満(額面の給与金額)

- 社会保険の扶養メリットは、被扶養者(扶養される側)の社会保険がタダになる

消費税は売上1000万円以下は免除される

アフィリエイターは事業主なので、受け取った消費税と支払った消費税の差額を納付しなくてはいけません。

ですが、事業主として開業してすぐの場合は一定の免除規定が設けられています。

消費税の免税事業者

小規模な個人事業主については、消費税を納める義務がありません。

具体的には、前々年の年間"課税売上"※が 1,000万円を超えるか否かです。利益ではなくて売上です。

取引によっては、消費税がかからない取引(例:輸出転売)もあるので、1取引ごとに消費税の判定をする必要があります。しかし、日本国内のASPを使ってアフィリエイトをしている場合は、アフィリエイト報酬=課税売上と考えて大丈夫です。

消費税納付の例

平成29年のアフィリエイト報酬が1,200万円 → 平成31年の取引に関する消費税について納める必要がある(申告納税期限は平成32年の3月31日)

つまり、消費税を納めなくてよい個人事業主というのは

- 開業1年目、もしくは2年目の個人事業主

- 前々年の年間売上が 1,000万円に満たない個人事業主

です。免税事業者の方は、受け取った消費税をそのまま自分の懐に入れてしまっていいのです。

この免税規定は賛否両論があります。筆者は反対派です。消費者が支払った税金が政府に納められていないのですから。消費税を増税するよりも、この免除規定をなくす方が遥かに税収の効率が良いと思っています。

ちなみに消費税を納めるかの判定は、法人を設立した場合にはゼロからの判定になります。上記の例で言えば、平成30年末に個人事業を廃業して、平成31年から法人事業を開始すれば、平成31年分の確定申告においてその法人は消費税の免税事業者です。

ですから、指数関数的に売上を伸ばしていくアフィリエイターは、個人事業主時代に消費税を払うのは希です。

2年前の売上が1,000万円を超えていたら、順当にいけば現在の売上は数倍です。そうなった場合、法人化をした方が遥かに節税になるので法人化をしているケース=個人事業では消費税を納付していないケースが多いです。

個人事業2年、法人2年で合計4年間は消費税が免除される

売り上げや利益が大きくなってくると節税効果を狙って法人化を検討するアフィリエイターは多いです。消費税は個人事業2年、法人成り2年(2期)の合計4年間は免除されます。法人化のタイミングはケースバイケースですが、個人事業主を2年間した後に、法人化し節税しているアフィリエイターは多いです。

予定納税とは?

予定納税とは、一言でいうと「税金の前払い」です。アフィリエイターのあなたの場合は、所得税か消費税の前払いのお話です。

主なポイントは、

- 税金を前払いする

- 前払いのタイミングと金額は選べない

- 一定の要件を満たすと、前払いは強制

であり、税金の前払いと言えば聞こえはいいですが、国側の税金の事前徴収です。

所得税の予定納税

前年の申告納税金額の3分の1の金額を、7月末と11月末までに2分割して前納付します。納付書は税務署から自動的に送られてきます。振替納税を選択している場合は、直前に引き落としの連絡がきます。

前年所得税が300万なら、3分の1の金額=100万円となって、7月末と11月末にそれぞれ100万円ずつ支払います。金額の通知は6/15までに税務署から封書できます。

本当は予定納税基準額の3分の1なのですが、アフィリエイターの場合は、予定納税基準額=前年納付所得税(事業に係る部分)と思って大丈夫です。

消費税の予定納税

消費税にも予定納税制度があり、非常に複雑です。

原則は、前年の納税額が48万円を超える場合は、8月末までに前払い納税額として前年の納税額のおよそ半分を納税します。

また、前年の納税額が400万円を超える場合は年3回の予定納税が必要になり、前年の納税額が4,800万円を超える場合は年11回の予定納税が必要になります。

しかし、アフィリエイターの場合は消費税の予定納税が複数回になる前に法人化していくので、個人の時は関係ないでしょう。

法人における消費税の予定納税の要件も同じですので、法人化した時にそんなものもあったなぁと思い出してください。

ちなみに、消費税の納税額が400万を超えるということは大変なことです。支払いのうち、消費税がかからないものも多いので簡単には計算できませんが、利益ベースで最低でも年2,000万円~3,000万円くらいは超えてくると思います。

消費税の予定納税が複数回になったら、それはある意味で勲章です。

予定納税の支払いができない場合

予定納税が払えない場合には、猶予申請や減額申請を行うことができます。申請には期限があるため注意が必要です。予定納税のことを常に忘れずに、払えないと分かった時点でなるべく早く動き出しましょう。

意外と知らない経費あれこれ

アフィリエイトに"直接"かかる経費は多くはありません。PC・サーバー・ドメインにWEBまわりのテンプレート、あとは物販アフィリならその商品くらいでしょうか。まともに確定申告をしたら多額の税金がかかります。

意外と知らない?アフィリエイトで経費になるもの

- 家賃

- セミナー費用/贈答品費用

- 衣装

- 家族旅行代

- 領収書がないもの

- 事業税

- 開業前の経費

アフィリエイトの直接経費でなくても、合法的に経費になるものはたくさんあります。ここでは代表的なものを簡単に解説していきます。

家賃についてですが、個人事業主は自宅を事業所として開業することが多いです。その家賃はれっきとした経費になります。全てが経費になる訳ではなく、家賃を仕事比率で按分した金額を経費とします。例えば、3部屋あって1部屋が仕事部屋だったら家賃の33%を経費にすると言った具合です。

アフィリエイトに関するセミナー、ビジネスに関するセミナーなどは積極的に経費にしましょう。その際に講師にお土産を渡すなら、その購入代金ももちろん経費です。

衣装は、なかなか経費として認められるのは難しいですが、一部経費にできる可能性があります。例えばあなたが登壇するために買った衣装があるのならば、その衣装代を経費にするなどです。その際は、セミナーの様子を動画や画像として残しておくとベストです。

家族旅行代については難しいです。旅行と言っている時点で事業性はなさそうですね(笑)旅行中の一部で取材をしていたという場合は、その一部に相当する金額は経費になる可能性があります。逆に、あなた以外の家族にかかる旅行代は経費にはなりません。

領収書が取得できないもの、例えばネットショップでの決済などはメールや販売者とのやりとりを保存しておきましょう。クレジットカード決済の場合は明細の保存も重要です。

税金については経費にならないと思い込んでいる人が意外と多いですが、所得税・住民税・消費税以外は原則経費になります。一番忘れられやすいのが事業税ですから注意してください。

開業準備で使ったものも経費です。厳密には開業費という資産に一旦計上して、減価償却費として経費にします。後述のQ&Aにも記載していますが、開業日は初めて売上が上がった日とするのが一般的です。

しかし、アフィリエイトの場合はそこに到るまでにサーバーやドメイン代は何ヶ月分もかかっているでしょう。それらの売上が上がるまでにかかった直接経費は、積極的に開業費として処理をしましょう。

意外と知らない?アフィリエイトで経費にならないもの

- 整体やマッサージ費用

- 住民税や所得税

- サイトで記事にすれば何でも経費になる訳ではない

アフィリエイターは椅子に座って作業をする時間が長いです。筆者は腰を痛めているアフィリエイターをたくさん知っています(笑)

ですから整体院やマッサージの費用を経費にするんだ!!!という人をたまに見かけますが、正直厳しいです。整体と仕事との因果関係はなかなか説明できません。即却下されることはないかもしれませんが、税務調査で論点になる可能性が大です。

税金については前述とおりです。経費になるものとならないものをしっかりとおさえましょう。

あと「アフィリエイターだからサイト作成のために必要」という理由で何でもかんでも経費にする方をたまに見かけます。理論的には何だか経費にできそうですが、オススメしません。

例えばディズニーリゾートのサイトを作って、ディズニーランドやシーを訪れる出費を全て経費にしている人がいるとします。そのサイトが力を入れているサイトであれば議論の余地はありますが、とってつけたようなサイトだったら問題外です。そもそもディズニーリゾートに行った時に心の底から楽しんでいるようではダメですね(笑)

そのサイトのために魂のこもった取材をするというくらいの気持ちでなければ、見え透いた嘘なのでおそらく見抜かれます。「何かを経費にするために関連サイトを作る」という発想は危ないです。税務調査官はプロですから。

なんでも経費でOKと思ってる人は要注意!

誰でも始められるアフィリエイトをやっている人の多くは、税金などの知識がないことが多いです。服は仕事の時にきているから、旅行も写真をブログにアップロードすれば全額経費でOKと思っていませんか?

経費として認められるのは、仕事に明確に関係あると税務調査官が納得したものだけです。税務調査で何十万円、何百万円と追徴課税されるケースもあるため十分注意しましょう。

確定申告と税務調査

確定申告を初めてする場合、書類を持参して税務署に直接提出に行く方が多いです。

申告書の記載ミスはないか、税金計算は間違っていないか、突き返されないか、、、

ドキドキしながら税務署に向かいます

しかし、申告手続きは、拍子抜けするほど一瞬で終わります(笑)

「税務署の方は、申告するときは内容を全く確認していませんね!」

「領収書や請求書は提出しなくていいんですね!」

これらのお話は、筆者の耳にもよく入ってきます。

では、税務署は納税者の申告内容をいつ確認するのでしょうか?

税務調査が勝負

申告書の記載ミスや書面のフォーマットからの著しい逸脱に関しては、申告時に指摘されるか申告後すぐに連絡がきます。

しかし、数字の中身についてはすぐには指摘されません。税務署は領収書や請求書を持っていませんから指摘のしようがありません。

そこで、税務調査が行われます。

税務調査は、ほぼ抽選みたいなものです。普通に事業をしている個人は、そう簡単に税務調査がくることはありません。多くても4~5年に一回です。(明らかに怪しい納税者は狙って入られますが。)

税務調査が行われなければ、あなたが確定申告で行った全ての処理は、議論のテーブルにすら乗りません。

だからと言ってむちゃくちゃな処理を推奨する訳ではなく、この税務調査を常に意識してほしいということです。

「この経費は微妙かなぁ」と思ったときに、税務調査で毅然とした態度で事業との関連性を話せる自信があるなら、迷わず計上すべきです。うまく説明できないなら、計上すべきではありません。

グレーな処理は税務調査までは答えがわからないのです。

税務調査のときにアフィリエイト事業と経費との関連性をしっかり説明できるかが鍵になるので、経費の内容についてどこかに控えておくのが良いでしょう。

税務調査が来た時に、数年前のことは結構忘れていますからね。領収書の原本に直接メモ書きをしても問題ないので、しっかりと備忘記録を残しましょう。

アフィリエイターができる節税対策

小規模企業共済

「小規模企業共済」とは、読んで字のごとく、小規模な企業や事業者に対する共済制度です。

サービス業(宿泊業・娯楽業を除く)を営む場合は、常時使用する従業員の数が5人以下の個人事業主が要件となるので、従業員を雇っていない専業アフィリエイターは、問題なく加入できます。

副業アフィリエイターについては、注意が必要です。主たる事業が会社員であり小規模事業者に該当しない場合は原則加入できませんが、独立を念頭に副業を行なっている場合は加入できるケースもあります。お近くの商工会議所等にお問い合わせをしてみてください。というのも、掛け金を支払ってもキャッシュフロー的に問題なければ、とれるメリットはかなり大きいです。

メリット

- 掛け金が全額、経費と同等の節税効果(所得控除)

- 元本の最大120%が返還される

- 受け取り時に退職金扱いで処理できる

小規模企業共済の掛け金は、月1,000円~7万円の間で選べます。そして支払った全額が所得控除になって節税効果があります。最大84万円の所得控除が毎年上乗せできます。

共済解約時には、掛け金の額が戻って来ます。戻る金額(=返戻金)を退職金扱いとすることができるので、税金のメリットは大きいです。

退職金は普通の給与と比べて、所得金額が半分くらいになります

<計算方法>

(退職金の額面 - 退職所得控除額) × 1 / 2 = 退職所得の金額

退職所得控除は勤続年数に応じて増えていきます。退職所得控除した後に、1/2を乗じるところが退職金の最大のメリットです。

もしも、返戻金を売上に上乗せしたり雑所得として処理する必要があるならば、「掛け金を支払った時に節税→解約返戻金を受け取った時に課税」となるので、単なる課税の繰り延べて終わってしまい、それほど旨味はありません。

ですが、返戻金を退職金扱いできるというのは、返戻金を普通に受け取って課税される場合よりも半分以下の税金で済む可能性があるので、それだけでかなりのメリットがあります。

また、掛け金の支払い年数が20年以上だと「必ず払い込んだ掛け金以上に解約返戻金がもらえる」ので、節税のメリットと元本以上の返戻という2つのメリットを同時にとることができます。

デメリット

- 元本割れのリスク

- 受け取り時に課税される

先に結論を言うと、アフィリエイターが加入する場合、デメリットらしいデメリットはありません。

掛け金の支払い年数が20年未満の解約は、払い込んだ掛け金よりも返戻金が少ないいわゆる「元本割れ」を起こします。しかし、個人事業の廃業や個人事業からの法人成りなど、「アフィリエイト事業を法人に引き継ぐ場合の解約」は、払込年数に関係なく元本が戻ります。

もちろん、解約返戻金の受け取り時に課税されるのはデメリットですが、すでに説明したとおり、掛け金の支払い時にそれ以上の節税メリットを受けているので問題ありません。

小規模企業共済は、ずっと黒字を出し続けているアフィリエイターにとってはメリットがだらけの節税商品と言えます。

参考サイト:http://www.smrj.go.jp/kyosai/skyosai/

ふるさと納税

節税を意識する人ならば、ふるさと納税という言葉を聞いたことがあると思います。ただし、節税商品ではありません。払うべき税金の払い方を変えるだけで得をする制度です。

持ち出し2,000円で特産品をゲット!

ふるさと納税のポイントは、

- 税金の前払いをして

- 持ち出しはたったの2,000円で

全国津々浦々の特産品をゲットできることです。

注意点としては、各人の年収や所得金額によっては、ふるさと納税をしすぎて持ち出しが多額になるケースがあります。持ち出しが2,000円を超えないようにふるさと納税する金額を調整することが重要です。

以下のサイトで限度額シミュレーションができて、特産品を閲覧できますので参考にしてみてください。

「ふるさとチョイス」

確定拠出年金(IDECO)

確定拠出年金(IDECO)は、「任意で加入できる年金制度」という説明がしっくりきます。2017年から公務員が加入できることになり、注目を浴びました。

前述の小規模企業共済に似ていますが、メリットはこちらの方が少ないです。

掛け金の全額が所得控除可能で、受け取りの際に税金面の優遇があることは同じですが、元本割れのリスクは最後までつきまといます。節税及び将来への積立ならば、まずは小規模企業共済への加入が第一優先ですね。

- 掛け金が全額、経費と同等の節税効果(所得控除)

- 掛金は毎月5,000円から1,000円単位で選べる

- 国民年金の被保険者種別などにより掛金額の上限が変わる(専業アフィリエイターならおそらく月68,000円)

- 運用商品を選べて、運用益は非課税

- 60歳以降に受け取り開始

- 受取りは、退職金か年金扱い(いずれも税務メリットあり)

- 元本割れのリスクがある

アフィリエイターができる節税対策

- 小規模企業共済(年払い可能)

- ふるさと納税

- 確定拠出年金(IDECO)(月払いのみ)

アフィリエイターからよくある質問

最後に、アフィリエイターさんからよくある質問をご紹介します!

Q. ドメイン更新時に、10年分をまとめ払いすると確定申告時に面倒?

やや面倒です(笑)

10年契約にかかった金額の10分の1の金額が毎年経費になっていくというイメージです。その際に、最初の年と最後の年は月割りで経費にしてください。10年契約が7月開始で支払いが10万円であれば、1年目は5,000円、以後毎年1万円を経費として、最後の年は5,000円の経費です。

しっかりと備忘を残さなければ忘れてしまうので、注意が必要です。

Q. 楽天アフィリで、楽天ポイントを報酬として受け取った場合の処理は?

考え方は2つです。

- 受け取ったポイントのうち、使ったポイントを1P=1円として売上に計上する

- 受け取ったポイントを1P=1円として売上に計上する

一般的には前者の考え方が優勢です。ポイントを使った瞬間が円での利益確定という考え方です。筆者もそれで問題ないと思っています。

ただし、税務署側で規定がないので、税務調査のときに論点となる可能性が残ります。

ですから、一番保守的(税金が高くなる)な処理をする場合は後者の考え方がいいでしょう。楽天アフィリエイトのポイント付与確定時に売上として計上です。

Q. 開業届を提出せずアフィリエイトを始めました。思ったよりも利益が出てしまった場合の対応方法は?

国税庁のHPには「開業届は事業の開始等の事実があった日から1月以内に提出してくだい」と記載されています。事業の開始等とは、初めて売上が上がった日とするのが一般的です。

実務慣行上は開業届を遅れて出しても、特に何も言われないことが多いです。もちろん推奨はできませんが、最悪の場合はあなたが望む開業日まで遡って開業届を作成して、確定申告書と同時に提出しましょう。※自己責任ですが特に問題となっているのを見たことはありません

Q. おすすめの会計ソフトはありますか?

操作性ならば「やよいの青色申告」をおすすめします。

Windowsしか使えませんが、デスクトップインストール型なので、入力の際の反応が早いです。直感的に使えるのもいいですし、シェアが大きいのでネット上に使用方法が転がっています。デスクトップ型の会計ソフトは買い切り商品なので、その後のコストの心配もいりません。

Macでも可能なクラウドソフトは、月額課金制です。コストがずっとかかり続けるのはデメリットですが、クレジットカードやネットバンクと連動するのはメリットです。現金領収書がほとんどない方は、クラウド会計ソフトが良いと思います。

やよいの青色申告オンライン、freee、MFクラウド確定申告などがおすすめです。<(税理士界隈で人気があるクラウドソフトは、MFクラウドです)

Q. 税務調査はいつ来るのでしょうか?連絡方法や確率を教えてください。

税務調査は、早い人で初めての確定申告から2~3年後にやってくる可能性があります。

顧問税理士があなたの確定申告書作成の代理人になっていれば、税務署からのファーストコンタクトは顧問税理士宛にいきます。それ以外の場合は、税務署から直接あなたに電話がかかってきます。そこで税務調査の日程を決めて、後日調査官がやってくるという流れです。

税務調査がやってくる確率は算出できません。

あなたの納税地や所轄の税務署によってかなり違います。収入が多い、経費が多いなど、税務署内で目立つ納税者には税務調査の確率が上がることがあるでしょう。

個人事業主で、開業から廃業まで一度も税務調査がこなかったという方も存在はします。

Q. 利益がどのくらいで法人化を検討するべき?

一般的には年間利益が600万円程度と言われることが多いですが、筆者は利益が年間500万円を超えた段階で法人化を検討した方がいいと思っています。

600万円の利益が出ていて法人設立後に配偶者も雇い入れる場合は、法人化することで確実に節税になります。

以下にざっくりと試算をしたのでご覧ください。

<年間利益が600万円の個人と法人の税金比較>

法人の前提 年間の利益600万円を、社長と奥様に給料として300万円ずつ支給した

| 個人の場合 | 法人の場合 | ||

|---|---|---|---|

| 所得税 | 70万円 | 法人税等 | 7万円 |

| 住民税 | 56万円 | 所得税(2人分) | 12万円 |

| 事業税 | 15万円 | 住民税(2人分) | 24万円 |

| 合計 | 141万円 | 合計 | 43万円 |

Q. 副業でアフィリエイトを実践していますが、絶対会社に副業がバレないような確定申告の方法はありますか?

絶対にバレない方法はありませんが、会社にバレる確率を極限まで下げる方法はあります。

前述の通り、ポイントとなるのは「住⺠税」です。

住⺠税には「特別徴収」と「普通徴収」という納付方法があります。

<特別徴収>

会社が従業員に代わって住⺠税を納付する方法。従業員の給与から住⺠税分が天引きされる。原則的にサラリーマンの納付方法は特別徴収となる。

<普通徴収>

個人のもとに納付書が届き、自分で住⺠税を納付する方法。給与以外の収入に対する住⺠税は、原則すべて普通徴収となる。確定申告をしていることが前提。

副業の場合は、給与収入があり、給与以外の収入もあります。

このケースは、何も手続きをしないとすべて「特別徴収」となるから要注意です。

副業がバレる仕組み

例) あなたは給与の年収が500万円です。一方で副業の利益は300万円です。合計800万円です。

仮に、年収500万円にかかる住⺠税は50万円、年収800万円にかかる住⺠税は80万円とします。

あなたは会社での年末調整が終わったあと、会社の給与と副業の収入を合算して確定申告をしました。しかし、特に何も手続きをしなかったので、本業分と副業分を合算した住⺠税80万円が特別徴収による納付となりました。

会社にはあなたの住⺠税80万円の納付書が届きました。給与500万円に対して住⺠税80万円は高すぎるので、不振に思った会社は役所に問い合わせをしました。

そこで、副収入300万円の事実が発覚しました。

・ ・・これが、副業がバレる仕組みです。

ではどうやって副業バレを防ぐのか?

確定申告書では、特別徴収と普通徴収の選択を記載する箇所があります。

確定申告第二表の右下の、住⺠税を「自分で納付」欄にチェックをすれば、原則的には給与分に対する住民税の納付書だけが会社に発送されます。

ただ、見落とされることも多いです。

ですから、絶対に副業がバレたくない人は、少々手間ですが以下を行いましょう!

- 確定申告書第二表の該当部分に付箋を貼り付けて、確実に納付書を分けて欲しいとメッセージを添える

- 確定申告後、4月に入ったら一度役所に問い合わせをして納付書を分けて欲しい旨を伝える

- 5月に入ると納付書発送の準備に取り掛かるので、再度役所に連絡をして念押しする

役所の方も人間です。税金計算は間違えなくても実務上の発送ミスなどはします。副業が絶対にバレてはまずい人は役所への確認と念押しをしましょう。

会社にバレずに副業をする方法

確定申告第二表の右下の、住⺠税を「自分で納付」欄にチェック!これを絶対に忘れないでください。念には念を入れたいという場合には、役所に納付書を分けてもらえるように付箋での念押しや電話確認をオススメします。

まとめ

アフィリエイターのための税金基礎知識、いかがでしたか?ここに書いてあることを抑えれば、アフィリエイター界隈で税金知識トップ1%に入れると思います。ですが、なかなか難しいとも思います。

あなたはアフィリエイターとして、利益をたくさん手元に残したいですか?

これには、売上を上げることが一番の近道です。そして、それがアフィリエイターとして一番美しいです。しかし、事業が振るわないときもある。そんなときに思い出してください。

節税をすることは売上を上げると同義です。手元にお金を残せます。

事業が振るわないときにする気分転換の

「さて、節税でも考えるかぁ」

と、

税金の表面的な知識を網羅的に読み聞きしたうえでの

「さて、節税でも考えるかぁ」

では、

雲泥の差が出ます。

税金の知識をかじっておけば、税理士とも建設的な話ができますし、会話の中でアイディアも生まれやすいです。

税金を知ることで節税が始まります。

この記事が、あなたの財産を守る一助となれば幸いです。

最後までお読みいただき、ありがとうございました!